El Mercado en cifras

Por Reditum

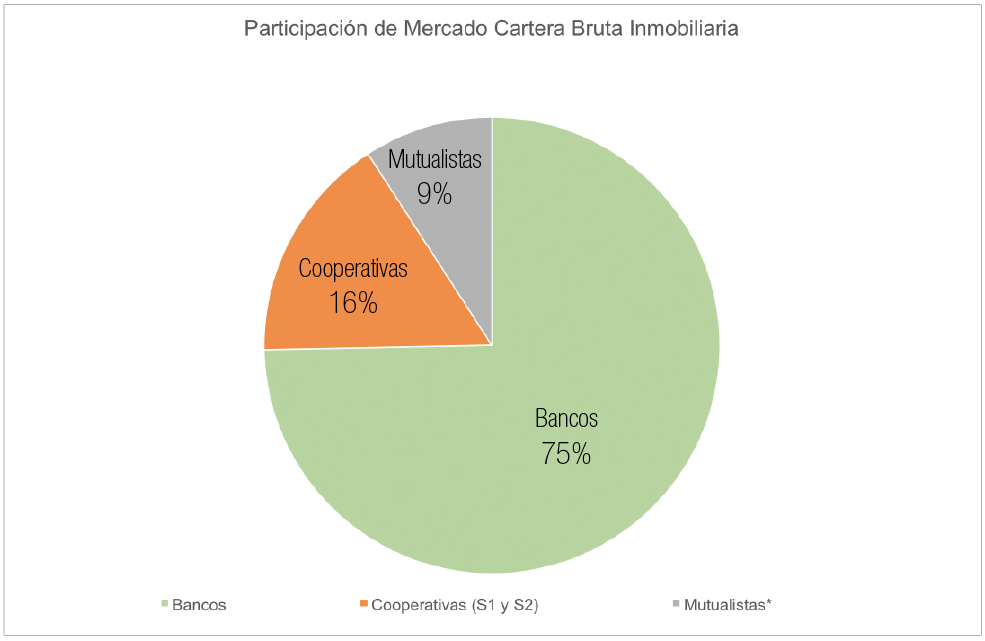

En una edición pasada analizamos el comportamiento de los desembolsos de la banca privada en créditos para vivienda. En esta tomamos en cuenta también a otros jugadores importantes del Sistema Financiero Privado: Mutualistas y Cooperativas, para entender su influencia en el mercado inmobiliario. De Cooperativas se tomó en cuenta la información de Segmento 1 y Segmento 2 que son las Cooperativas más grandes del país. Comenzamos por la participación de mercado en base al saldo de cartera bruta inmobiliaria haciendo un análisis del comportamiento en desembolsos inmobiliarios:

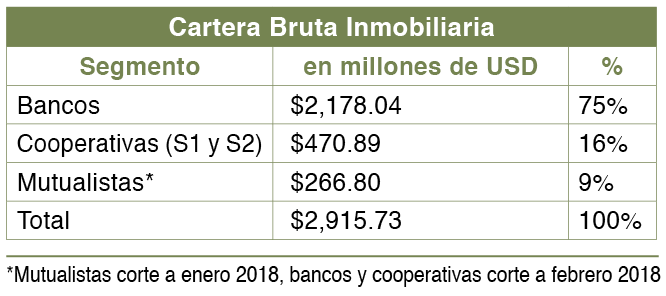

Según los datos a continuación, identificamos que los Bancos representan el 75% del segmento, mientras que el 25% se divide entre Cooperativas y Mutualistas. El saldo de cartera bruta inmobiliaria entre los cuatro segmentos analizados es $2,915 millones.

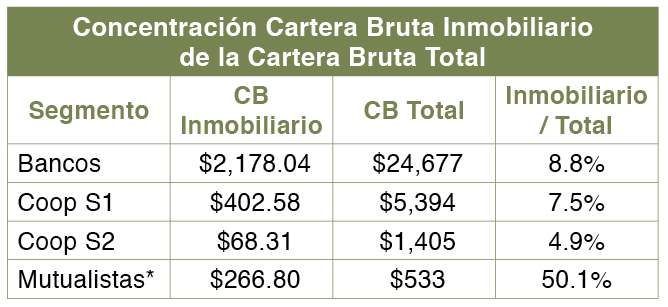

El cuadro a continuación muestra la concentración de la cartera bruta inmobiliaria sobre la cartera bruta total, es decir, cuánto de las colocaciones de estas entidades financieras se destina a hipotecarios. Estas cifras reflejan que solo las mutualistas tienen una concentración importante en crédito inmobiliario.

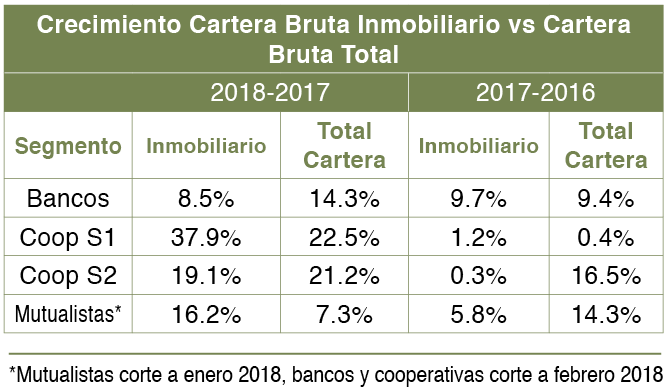

El cuadro a continuación nos permite comparar el crecimiento de la cartera bruta inmobiliaria versus el crecimiento de la cartera bruta total en el mismo período, para determinar si existe la posibilidad de que la concentración en el producto inmobiliario crezca durante 2018.

El crecimiento de la Cartera Bruta inmobiliaria en bancos entre febrero 2018 y febrero 2017 es casi 6% menor que el crecimiento de la cartera total. Esto implica que otros productos crediticios están creciendo más que el inmobiliario, lo cual probablemente obedece a la caída de la actividad de la construcción en ese período, que afectó la demanda de créditos. Para Cooperativas Segmento 1 el comportamiento es muy diferente. El crecimiento en inmobiliarios es 15.4% más rápido que la cartera total, lo que indica que la concentración está creciendo. Lo mismo ocurre para mutualistas, que tienen un crecimiento casi 9% más rápido que el de la cartera total. Para Cooperativas S2 los crecimientos son muy similares.

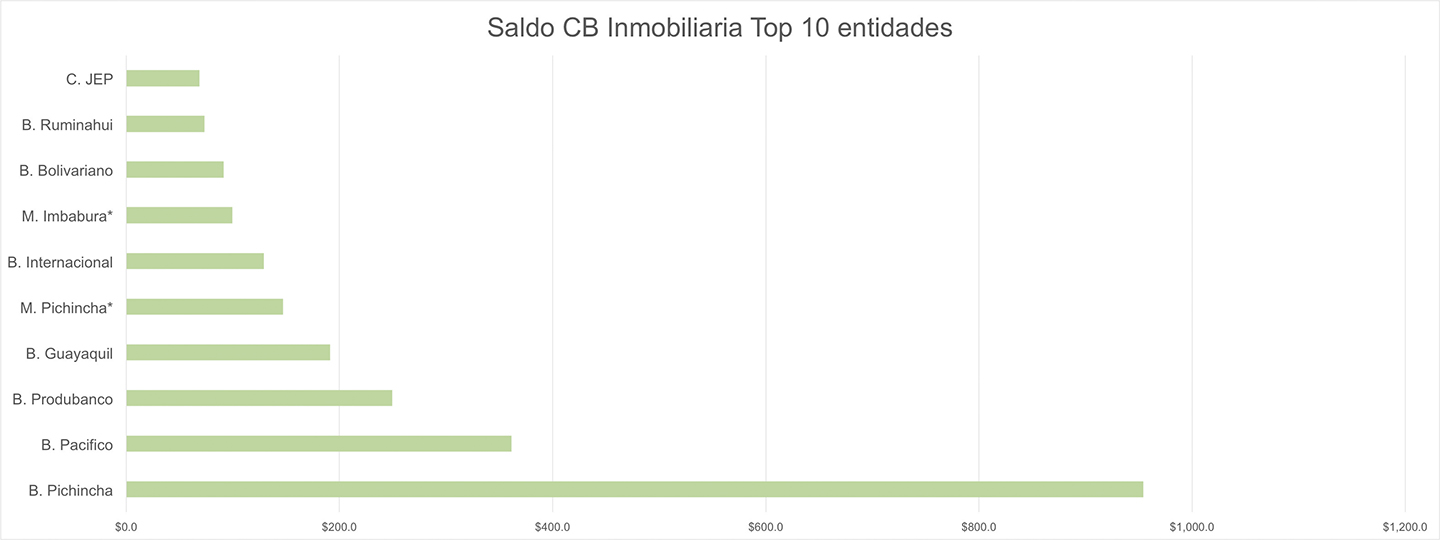

El gráfico y cuadro a continuación muestran el saldo y participación de las 10 entidades más grandes en este producto.

El total de cartera bruta entre los segmentos de entidades financieras privadas analizadas anteriormente es $2,915 millones. El total de las 20 entidades más grandes llega a $2,365 millones, 81% del total.

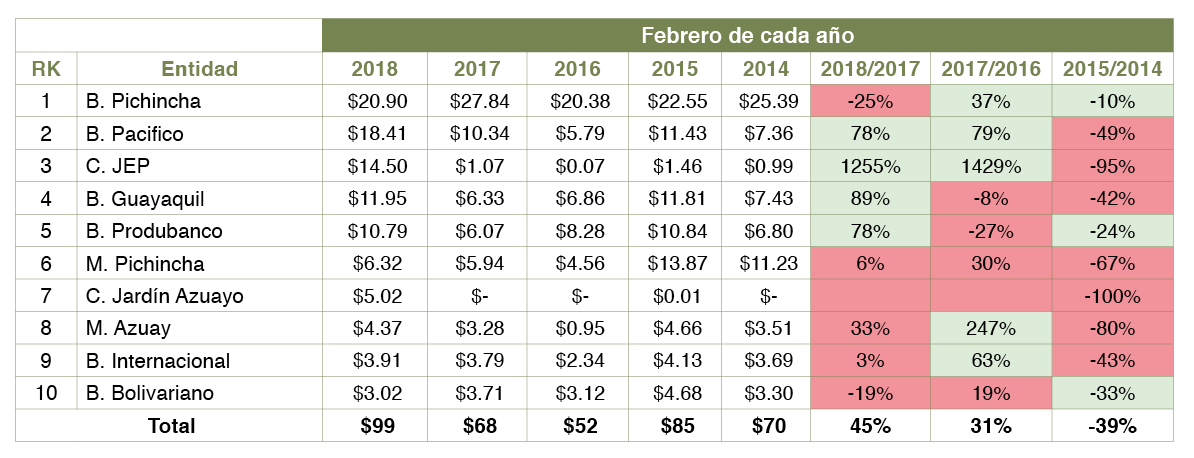

A continuación analizamos el comportamiento de los desembolsos en producto inmobiliario hasta febrero de cada año. Las columnas de la derecha calculan el crecimiento entre cada febrero, en base a los años detallados en las cabeceras. Las entidades con crecimiento en verde son las que crecen más que el total, y en rojo las que crecen menos que el total.

El cuadro muestra varios puntos positivos para el segmento de crédito inmobiliario. El primero, el total de las 10 entidades con más desembolsos ha crecido 45% hasta febrero 2018 versus lo logrado a febrero 2017. Este crecimiento es considerable pero no es el único punto positivo. En total tenemos 5 entidades, de las 10 analizadas, que están creciendo más rápido que el total; y 3 entidades que están creciendo menos que el promedio, pero siguen en positivo.

La entidad con el crecimiento más notable es Cooperativa JEP, que hace un año a la misma fecha solo había desembolsado $1 millón, monto con el cuál ni siquiera entraba en el top 10. A febrero 2018 ha desembolsado más de $14 millones y se ubica en el tercer puesto del sistema.

Otro punto positivo es que, según las cifras, Produbanco y Banco Guayaquil han retomado agresivamente su actividad en este segmento, con desembolsos a febrero 2018 de $10.79 y $11.95 millones respectivamente. Esto representa crecimientos agresivos de casi el doble de lo desembolsado a la misma fecha de 2017.

Desde 2018 la Cooperativa Jardín Azuayo (la segunda más grande del país) retoma su actividad en crédito inmobiliario, con desembolsos totales de $5 millones, lo que los ubica en séptimo puesto. Banco Pichincha ha reducido sus desembolsos en este producto, mientras que Banco Pacífico mantiene el mismo crecimiento agresivo del año pasado. Si la tendencia se mantiene es muy probable que Banco Pacífico cierre el año en el puesto número 1 del ranking de desembolsos en crédito inmobiliario.

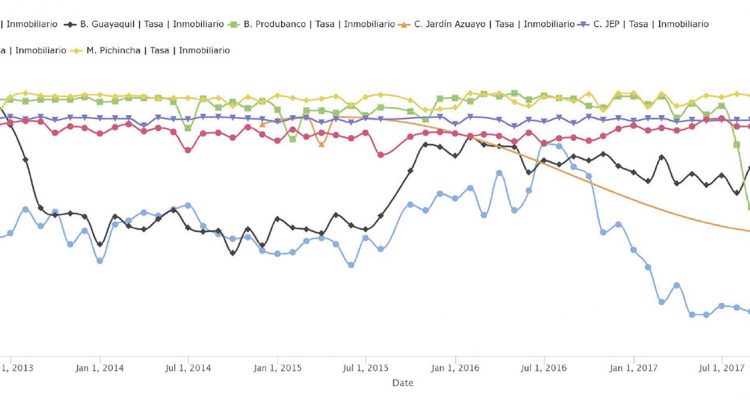

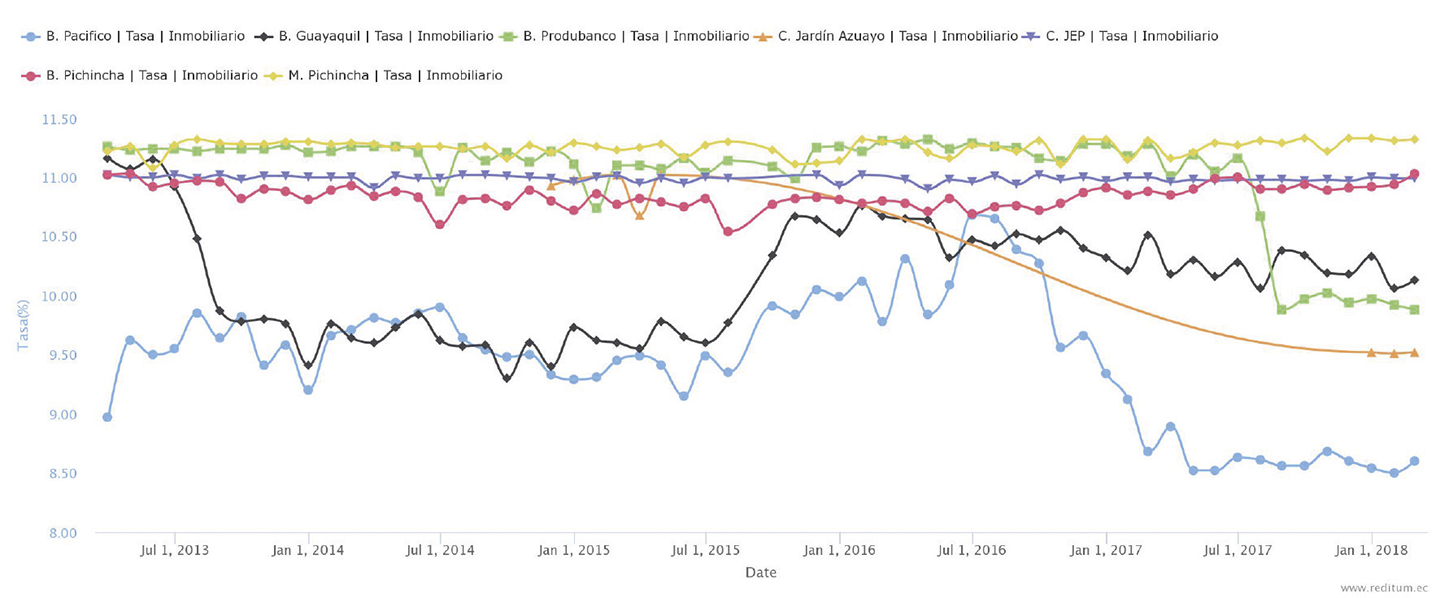

Cuando una entidad financiera busca acelerar el crecimiento de los desembolsos en uno o todos sus productos de crédito, intenta volver más atractivo el producto para que el cliente se interese. Esto se logra a través de una reducción en la tasa, incremento del plazo, incremento del porcentaje a financiarse o una combinación de las tres. El gráfico a continuación se extiende desde inicios de 2013 a la fecha. En él podemos apreciar que Banco Pacífico constantemente reduce su tasa de inmobiliarios para ganar competitividad frente al resto.

Desde 2017 Pacífico tiene la tasa más baja en inmobiliarios. Otras entidades que han reducido su tasa son: Cooperativa Jardín Azuayo, Produbanco y Banco Guayaquil. Varias de las entidades aquí mencionadas participarán en la Feria de la Vivienda Mi Casa Clave 2018 a realizarse durante el mes de abril en el Centro de Exposiciones Quito.

El gráfico a continuación refleja las tasas de interés a las que las siete entidades con más desembolsos en inmobiliarios están prestando dinero:

Estas cifras sin duda alguna evidencian que las condiciones para conseguir crédito inmobiliario están mejorando considerablemente, lo que debería traducirse en un incremento en la demanda por bienes inmuebles que a su vez contribuirá con la recuperación de uno de los sectores más importantes para el PIB de Ecuador. También es evidente que el interés por participar en este producto ha crecido en entidades que antes no lo hacían, lo que incrementa las opciones que tiene el cliente para financiar su inversión inmobiliaria.