Por: Esteban Guerrero REDITUM MARKET DATA

El siguiente análisis se enfoca en el comportamiento de los bancos privados en el segmento de crédito inmobiliario durante los primeros tres meses de los últimos tres años.

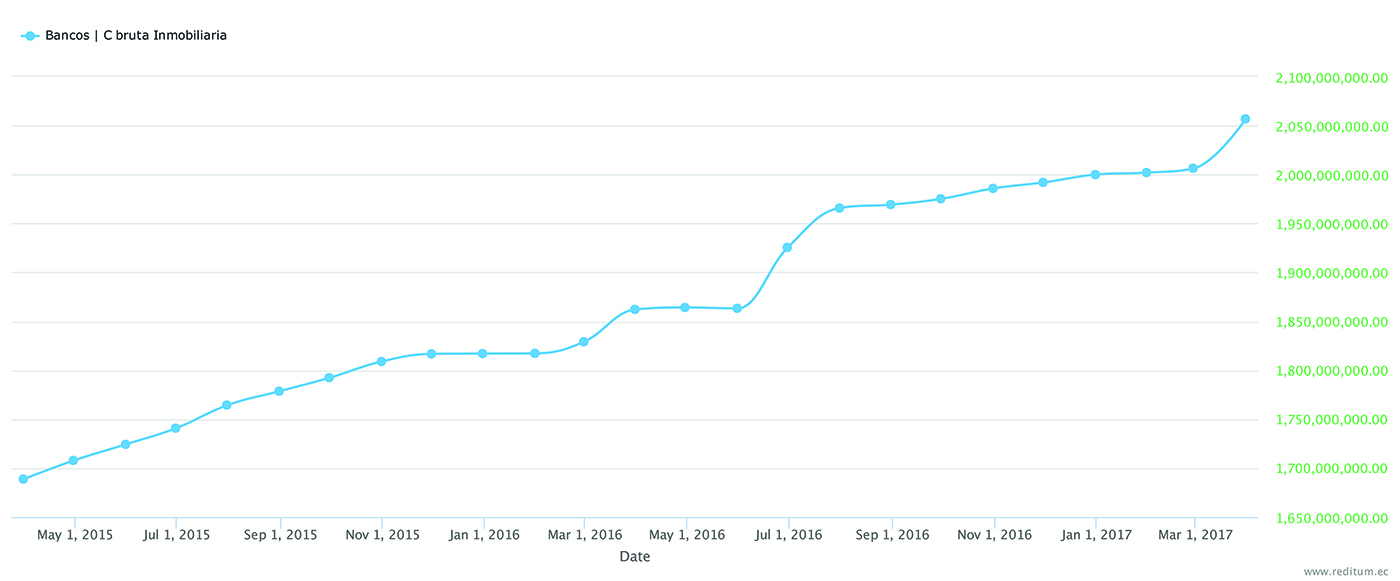

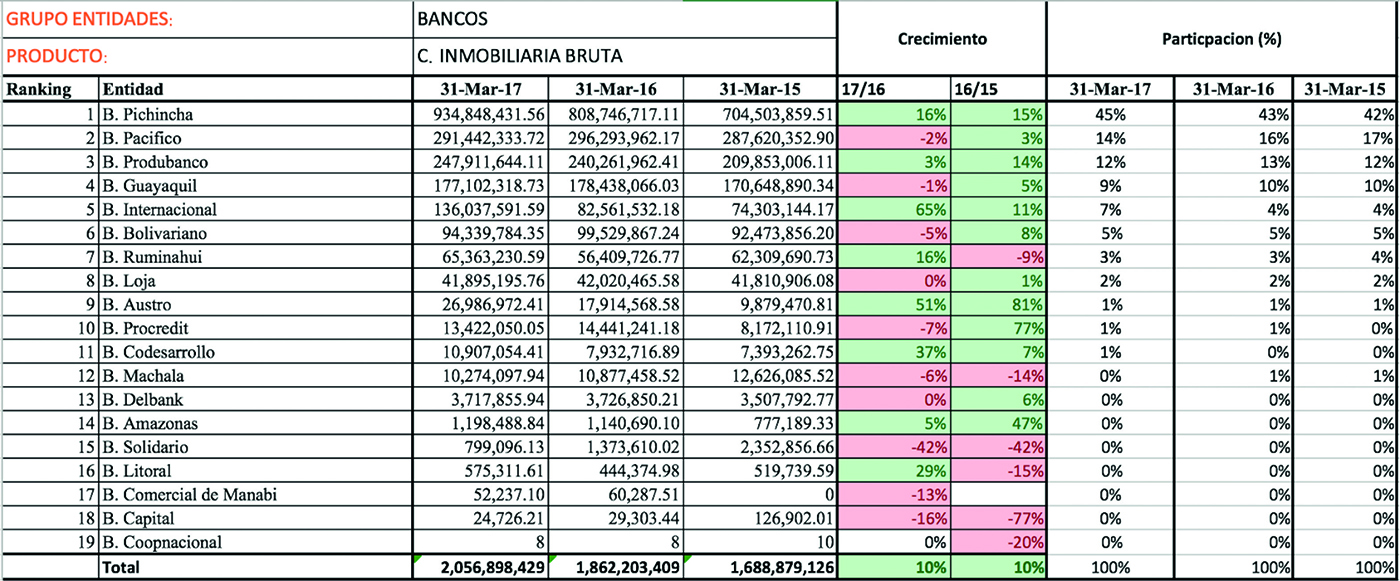

Cartera Bruta Inmobiliaria

A marzo de 2015 el saldo de cartera bruta inmobiliaria fue de $1.689 millones. Para el mismo mes de 2016 este saldo crece 10%, a $1.862 millones. A marzo 2017 el saldo ha crecido 22% (desde 2015), a $2,056 millones.

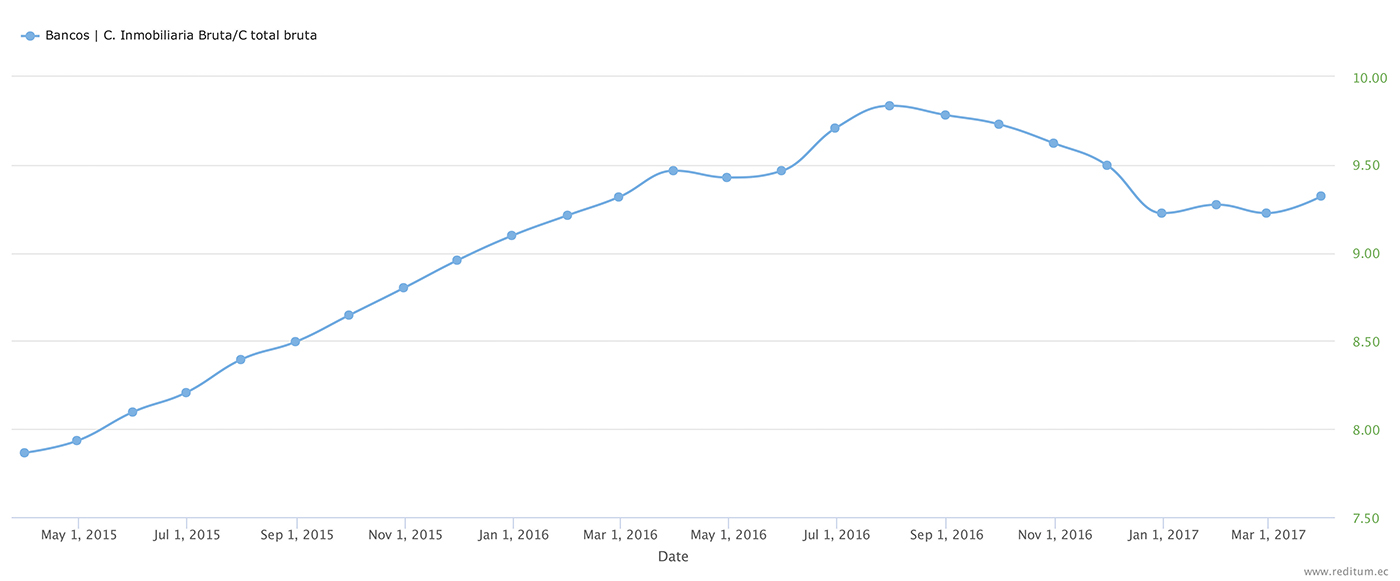

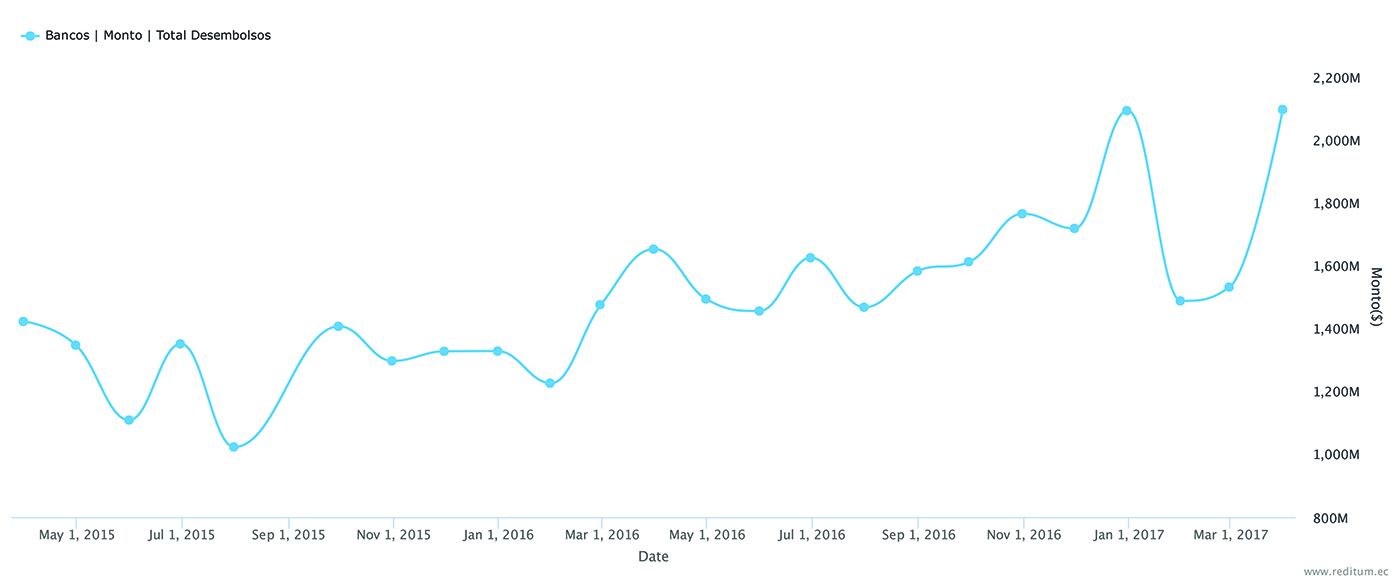

Lo más notable de la tendencia de la cartera bruta en este segmento es que logró un 10% de crecimiento entre el primer trimestre de 2015 y el primer trimestre de 2016, época durante la cual la cartera bruta total se contrajo. Resultado de esto, la participación de la cartera bruta inmobiliaria sobre la cartera bruta total creció de 7.87% en marzo 2015 a 9.47% en marzo 2016. Es importante recalcar que para lograr que la cartera de crédito crezca, los desembolsos deben superar los pagos mensuales de los préstamos vigentes.

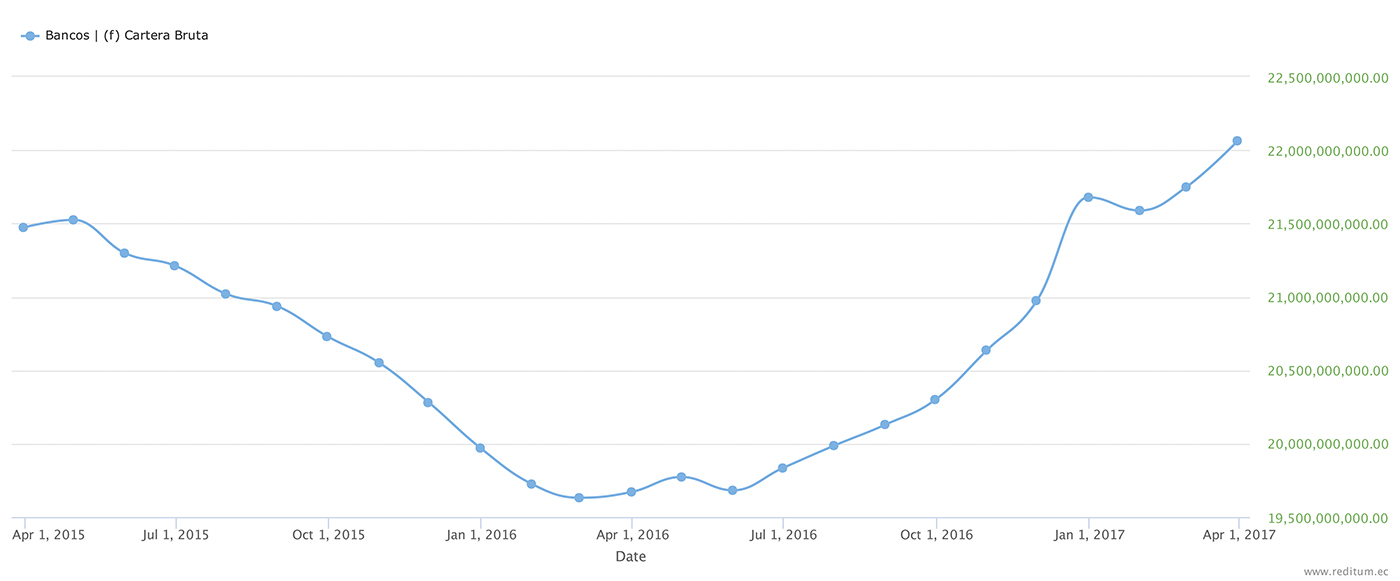

Los años 2015 y 2016 presentaron conocidas dificultades para el crecimiento del sistema financiero, época en la cual la contracción de liquidez obligó a los bancos a tomar posiciones más conservadoras para estar preparados frente a cualquier eventualidad. Cuando los desembolsos mensuales de nuevos préstamos se redujeron en todos los productos de crédito, el tamaño de la cartera se estancó y comenzó a contraerse.

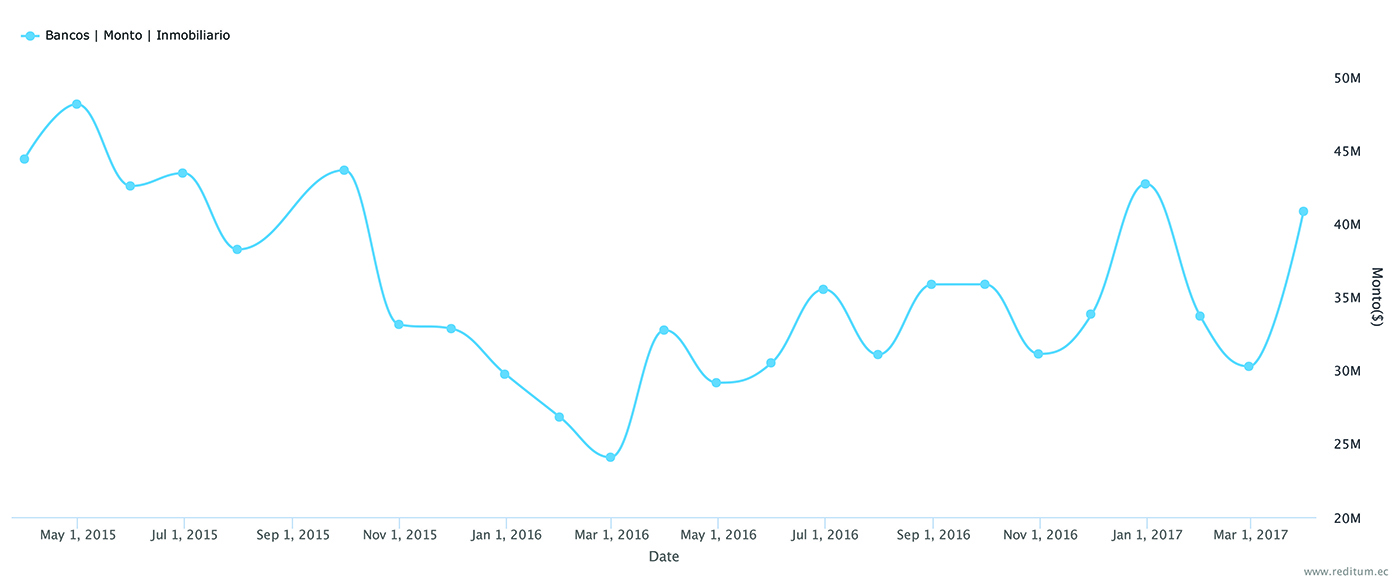

En julio 2016 inició la reactivación de los desembolsos y la cartera volvió a crecer. Los préstamos inmobiliarios poseen la característica de ser de largo plazo (superior a 10 años), y por ello la amortización no es tan pronunciada como lo es en préstamos productivos que suelen ser de corto plazo. Por este efecto, cuando se contrajeron los desembolsos, la cartera bruta inmobiliaria logró seguir creciendo, pues se requieren menos desembolsos mensuales para cubrir la amortización que en el resto de segmentos de crédito.

Si analizamos el comportamiento de la participación del segmento inmobiliario dentro del total de la cartera bruta, observamos que crece en participación hasta julio 2016, momento en el cual se reactiva la colocación de créditos.

Cartera Bruta Total

Cartera Bruta Segmento Inmobiliario

Cartera Bruta Segmento Inmobiliario / Cartera Bruta Total

El análisis a continuación se enfoca en el comportamiento de la Cartera Inmobiliaria Bruta en los 19 Bancos Privados que tienen presencia en este segmento al 31 de marzo 2017.

Banco Pichincha es el claro líder en el segmento con una participación superior al 40% en los últimos tres años. La variación año a año de 15% y 16% en esta entidad refleja que su estrategia es continuar creciendo dentro del segmento. Para Banco Pacífico las cifras reflejan un comportamiento diferente. La participación en este segmento se viene reduciendo, el saldo de cartera bruta se contrajo entre el 2016 y el 2017. Produbanco refleja una considerable cautela, pues entre el 2015 y 2016 creció 14%, pero entre el 2016 y 2017 solo 3%. Banco Guayaquil mantiene un comportamiento muy similar a Banco Pacífico, con un leve crecimiento entre 2015 y 2016, y un decrecimiento mínimo entre 2016 y 2017. El comportamiento de Banco Internacional muestra un cambio en la estrategia que tenía en este segmento. A 2016 crece 11%, y a 2017 refleja un crecimiento del 65%, convirtiéndose en la entidad que más creció en términos porcentuales en este segmento entre el 2016 y 2017.

La participación de mercado en el segmento inmobiliario sube del 4% al 7% por el crecimiento logrado a 2017. Otra de las entidades que crece agresivamente en ese segmento es Banco del Austro, que aunque su participación sigue siendo del 1%, el tamaño de su cartera prácticamente se ha triplicado en los últimos tres años.

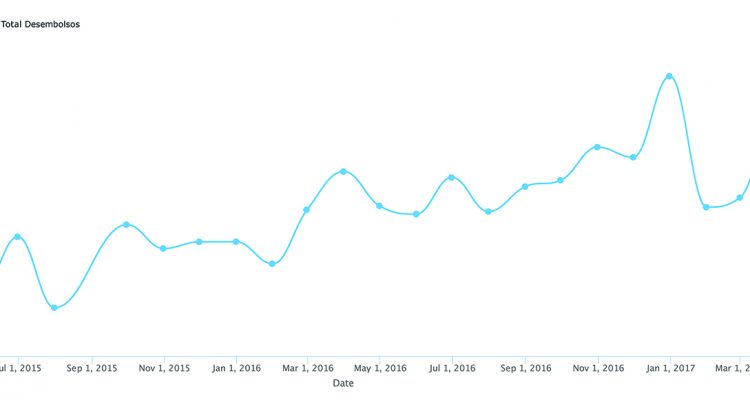

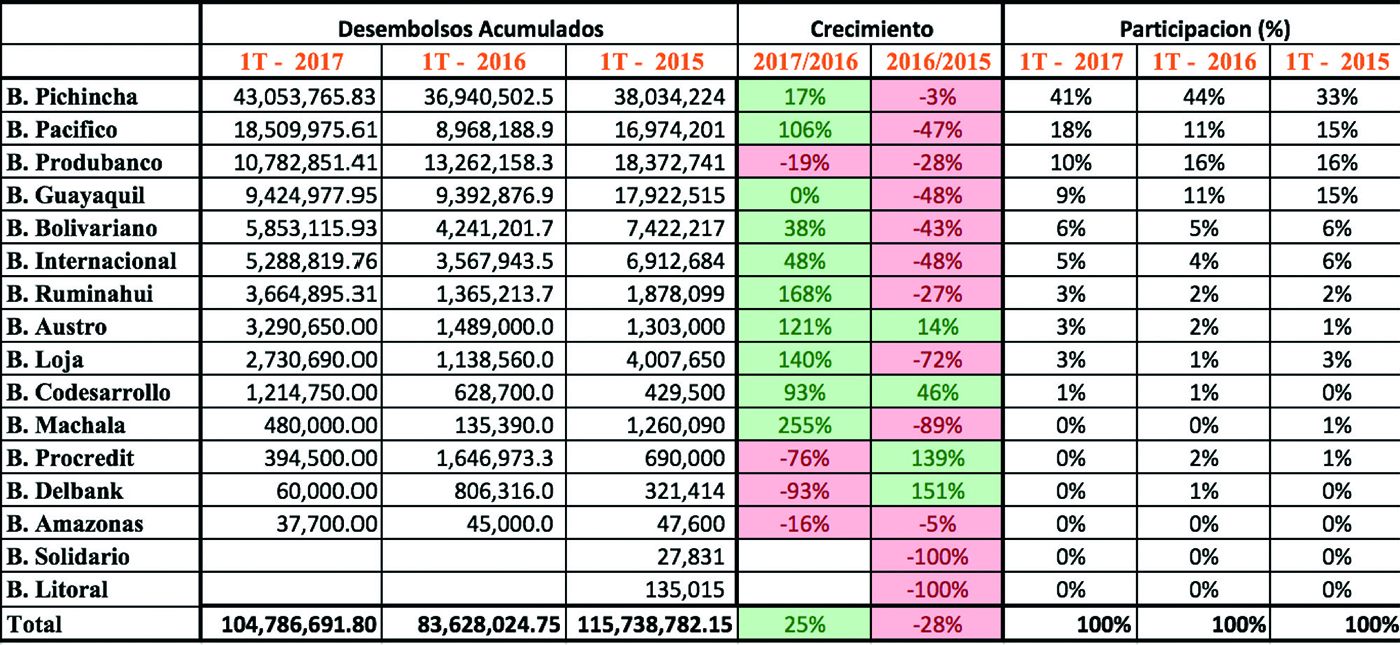

Desembolsos en el segmento Inmobiliario

Las cifras muestran que, en efecto, al igual que en el resto de la cartera, entre el primer trimestre 2015 y el primer trimestre 2016 hubo una reducción considerable en los desembolsos mensuales de créditos inmobiliarios. Estos oscilaban en alrededor de los $45 millones en marzo 2015 y se contraen casi a la mitad para marzo 2016, llegando a $25 millones mensuales. Entre marzo 2016 y marzo 2017 se evidencia que la tendencia se está recuperando, y mes a mes los desembolsos se vuelven a incrementar, acercándose cada vez más a los niveles que se mantenía en marzo 2015. En términos generales, los desembolsos en el segmento inmobiliario son una parte pequeña del total de desembolsos mensuales (2.3% a Marzo 2017).

Desembolsos Mensuales Inmobiliario

Desembolsos Mensuales Total

Analizamos los desembolsos del primer trimestre de los últimos tres años para entender cuáles son las entidades que están creciendo en el segmento. Como era de esperarse, entre 2015 y 2016 la mayoría de las entidades pisaron el freno. Con la excepción de cuatro bancos, todos desembolsaron menos en el primer trimestre de 2016 que en 2015.

La entidad que menos redujo sus desembolsos fue Banco Pichincha, que logró colocar $36.9 millones durante el primer trimestre 2016, frente a $38 millones en el mismo período de 2015. Banco Pacifico, Banco Guayaquil, Banco Bolivariano y Banco Internacional redujeron sus colocaciones en más del 40% en ese período. El total de la contracción de desembolsos entre el primer trimestre de 2016 frente al primer trimestre de 2015 es $32 millones, y estas 4 entidades representan $23 millones.

Entre el 2016 y 2017 el panorama cambia 180 grados, y los datos, en su mayoría, se vuelven positivos. Banco Pichincha crece 17% entre el primer trimestre 2016 e igual período 2017, colocando $5 millones más de lo que colocó en 2015. Banco Pacífico crece 106% en el mismo período y supera el monto que colocó en 2015 por $1.5 millones. Produbanco todavía mantiene una tendencia negativa en sus desembolsos, colocando $10.7 millones en los tres primeros meses de 2017 frente a $13 millones en el mismo período de 2016, y $18 millones en 2015. Banco Guayaquil, después de la contracción experimentada entre 2015 y 2016, mantiene el nivel de 2016 en 2017.

Banco Bolivariano y Banco Internacional, aunque presentan un crecimiento frente al primer trimestre 2016, todavía no logran superar el nivel de los desembolsos en ese mismo período de 2015. Banco del Austro, Banco Rumiñahui y Banco de Loja presentan un crecimiento agresivo en sus desembolsos.

El comportamiento del crédito en el segmento inmobiliario refleja una tendencia congruente con la situación económica del país. Durante 2015 varios factores llevaron a que se dé una contracción en los depósitos que el público mantiene en los bancos. Durante la segunda mitad de 2016 los depósitos volvieron a crecer, y le siguieron los créditos. La demanda de crédito en todos los segmentos permanece baja, principalmente por la incertidumbre que normalmente genera la época de cambios en la política, y por las particularidades de estas últimas elecciones.

Sin duda, el 2017 apunta a ser más positivo de lo que fueron los dos años anteriores, sin embargo de lo cual, el ingrediente que hace falta para que el sector inmobiliario se reactive (al igual que los otros sectores), es estabilidad política. Conforme se termina la etapa de transición que vivimos, y el país pueda pensar en futuros de mediano y largo plazo, la confianza volverá al mercado y con esto se recuperará la demanda y desembolsos de crédito. En términos de rentabilidad y comportamiento histórico de la morosidad de la cartera, el producto de crédito inmobiliario es uno de los más atractivos para la banca.