Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal tras la pandemia Covid-19

Por Pablo Naranjo S., Integral Advisors

En los últimos 12 años se han dado un poco más de 20 reformas tributarias, entre estas, reformas que han abarcado la creación de nuevos impuestos, incrementos en tarifas, exoneración a inversiones productivas, creación de “contribuciones temporales”; razón por la cual, la “Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal tras la Pandemia Covid-19” que fuera promulgada como mediante el Tercer Suplemento del Registro Oficial No. 587 del 29 de noviembre de 2021, entrando en vigencia por el Ministerio de la Ley; si bien era esperada, no dejó de ser sorpresiva por su contenido.

No hay duda que desde que el país se dolarizó a inicios del año 2000, los ajustes fiscales y las reformas tributarias han cobrado una singular importancia en las finanzas públicas, agravada con el crecimiento desmedido del Estado a partir del año 2007 (se ha tratado de justificar con un incremento de la obra e inversión púbica). En este punto, es preciso reconocer que todos los cambios y reformas han generado un impacto, reflejado en el incremento en la recaudación de impuestos, en el distanciamiento de los diversos sectores de la economía y en la polarización de la sociedad civil en general.

Tratando de hacer una análisis objetivo de la Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal, que ya cuenta con un reglamento de aplicación; así como la Autoridad Tributaria ha expedido varias resoluciones de carácter general, clarificando su aplicación, nos permitmos incluir algunos aspectos importantes de la misma:

CONTRIBUCIONES TEMPORALES AL PATROMONIO

Las personas naturales que al 1 de enero de 2021 posean un patrimonio individual igual o mayor a US$1 millón; o, cuando exista sociedad conyugal igual o mayor a US$2 millones, pagarán hasta el mes de marzo del año 2022, una mal llamada “contribución”, al tratarse en realidad de un impuesto sobre el patrimonio, lo que en el fondo implica un adelanto del impuesto a la herencia, ahora “derogado”, más aún considerando que gran parte de los activos que forman parte de un patrimonio son activos no productivos; incrementando importantemente la carga fiscal a bienes que no generan recursos, ni riqueza.

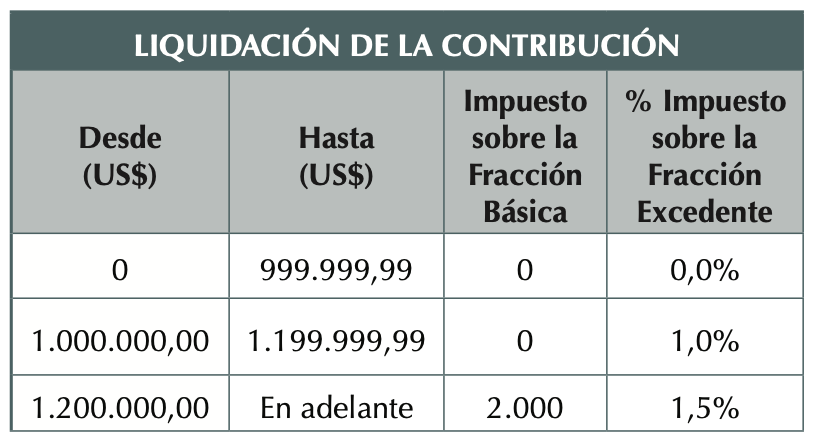

Se ha establecido una tabla progresiva para la liquidación de la contribución:

En el caso de las personas naturales con residencia fiscal en Ecuador, la contribución se calculará sobre el patrimonio ubicado dentro y fuera del país; y, en el caso de no residentes fiscales, se calculará únicamente sobre el patrimonio ubicado en el país.

El Reglamento realizó importantes precisiones para el cálculo de la contribución, entre estas, permite excluir del cálculo el monto que corresponda al valor patrimonial de las acciones o participaciones que la persona natural posea, en cualquier nivel, en sociedades que hayan pagado la correspondiente contribución temporal, hecho que persigue que no se pague dos veces sobre el o los mismos activos, logrando una relativa justicia tributaria.

La Ley premia con un descuento de hasta el 5% de la contribución para quienes presentaron oportunamente sus declaraciones patrimoniales y del impuesto a la renta en los últimos 3 años.

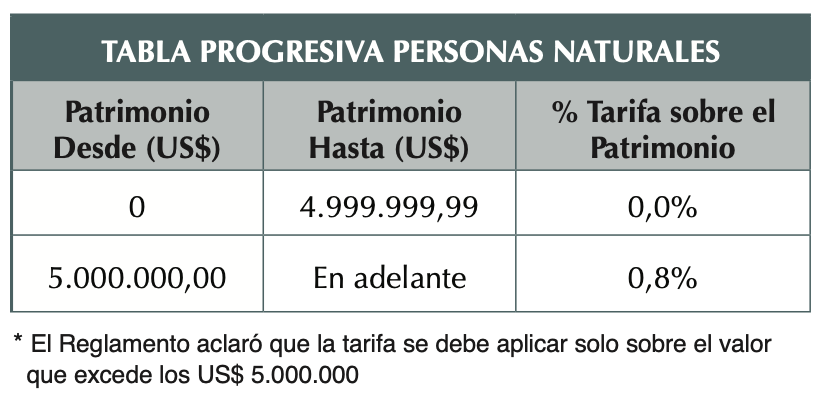

En el caso de personas jurídicas, con excepción de las compañías holdings, también se estableció una contribución temporal sobre el patrimonio neto, cuando éste sea igual o mayor a US$5 millones considerando la fecha de corte el 31 de diciembre de 2020; ratificándose que no es más que un impuesto disfrazado al patrimonio.

Al igual que para la contribución de las personas naturales, se estableció una tabla progresiva con una base desgravada o no sujeta a esta contribución temporal:

Al igual que para la contribución de las personas naturales, se estableció una tabla progresiva con una base desgravada o no sujeta a esta contribución temporal:

Ratificando el ánimo recaudatorio de la reforma en estudio, el valor pagado por contribución temporal, tanto para personas naturales como jurídicas, no podrá ser considerado como crédito tributario ni como gasto deducible; y, en en caso que atendiendo a principios financieros se constituya una provisión por esta Contribución, de igual manera deberá ser tratada como un gasto no deducible y no daría derecho al reconocimiento de un impuesto diferido, haciendo así más gravosa la contribución.

SINCERAMIENTO PATRIMONIAL

Se incorpora un régimen que permite, de manera voluntaria, llevar a cabo un sinceramiento patrimonial, logrando así la regularización de activos del exterior no declarados hasta el 31 de diciembre de 2020.

Cuando hablamos de “activos”, debemos considerar a fondos disponibles en el exterior, portafolios de inversión, inmuebles, cualquier otra clase de bienes, derechos representativos de capital que no hayan pagado impuesto a la renta o impuesto a la salida de divisas.

Esta declaración tiene el carácter de juramentada, por lo tanto, deberá ser otorgada ante notario público, donde la persona declare adicionalmente que al 31 de diciembre de 2020, no mantuvo otros activos que no se estén incluyendo en la declaración.

Efectuada la declaración, se genera un impuesto único con una tarifa progresiva que va desde el 3.5% al 5.5%, dependiendo de la fecha en que se realice la declaración y pago, debiendo precisar que esta podrá realizarse hasta el 31 de diciembre del 2022, permitiendo así que los activos del exterior que se declaren (sinceren) no podrán ser per se objeto de futuros tributos.

IMPUESTO A LA RENTA EN LA VENTA DE INMUEBLES

Como ya lo señalamos, con la entrada en vigencia de la Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal, se efectuaron un sinnúmero de reformas, entre estas, se determinó que únicamente se considerarán ingresos exentos del impuesto a la renta aquellos generados por la enajenación ocasional de inmuebles realizada por personas naturales, siempre que se trate de inmuebles destinados a vivienda; considerando a la enajenación ocasional aquella que no corresponda al giro ordinario del negocio o de las actividades habituales del contribuyente.

En virtud de lo dicho, a partir del presente año, toda utilidad obtenida en la venta ocasional de inmuebles, por parte de una sociedad (persona jurídica), debe ser considerada como gravada con el impuesto a la renta.

No obstante, debemos considerar una disposición transitoria de la ley en análisis, que señala que no se causará el impuesto a la renta que grava la enajenación ocasional de inmuebles realizada por personas naturales o jurídicas, en la primera transferencia de dominio del respectivo inmueble que se realice a partir de la vigencia de esta Ley, hasta 5 años después.

Es decir, la norma prevé dos situaciones o casos específicos para que las rentas generadas en la enajenación ocasional de inmuebles no se encuentren sujetas al pago del impuesto a la renta a partir del año 2022, así:

Enajenación ocasional de inmuebles destinados a vivienda (incluidos sus bienes accesorios como parqueos, bodegas y similares, y terrenos) llevadas a cabo por personas naturales; y,

Enajenación ocasional de inmuebles, cualquiera sea su destino (comercial, industrial, vivienda, etc.), siempre y cuando su primera transferencia de dominio se la efectúe a partir de la vigencia de la Ley.

Este beneficio tributario estará vigente hasta cinco años posteriores a la promulgación de la ley, es decir, cualquier sociedad o persona natural que obtenga rentas (utilidad) provenientes de la enajenación ocasional del inmueble, perfeccionada hasta el 29 de noviembre de 2026, se encontrarán exentas del pago del impuesto a la renta.

IMPUESTO A LA RENTA POR HERENCIAS

Haciendo un poco de historia, hasta el año 2007 los ingresos provenientes de herencias, legados o donaciones, tributaban una tarifa única del 5%; con la expedición de la Ley Reformatoria para el Equidad Tributaria del Ecuador por parte de la Asamblea de Montecristi, se dio el incremento en la tarifa del impuesto de un 5% hasta un máximo del 35%.

No podemos dejar de mencionar la Ley Orgánica para evitar la Elusión del Impuesto a la Renta sobre Ingresos Provenientes de Herencias, promulgada en el mes de julio del año 2016, donde se incluyeron varias normas con el ánimo de establecer nuevos hechos generadores del impuesto, afectando así a patrimonios que a lo largo de su formación y creación ya tributaron de manera directa el impuesto a la renta, y otros impuestos de manera indirecta.

Cumpliendo una oferta de campaña, a través de la reforma tributaria en análisis, se exonera del pago del impuesto a la renta a los ingresos provenientes de herencias a los beneficiarios dentro del primer grado de consanguinidad con el causante; esto es, los hijos, y en el evento no consentido que no existan descendientes, tampoco se causará el impuesto en el caso de que el beneficiario de la masa hereditaria sea uno de los cónyuges supervivientes.

Más allá del tema político, vale la pena señalar que el sistema tributario de alrededor del 60% de los países miembros de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) no comtemplan este impuesto; por lo tanto, el haber establecido una exención del impuesto a la renta por herencia a los hijos y, a falta de estos, al cónyuge superviviente, evita el inconveniente que genera una doble imposición sobre el patrimonio heredado, más aún cuando las tarifas máximas del impuesto son confiscatorias.

Existen otros aspectos positivos y negativos que incluyó Ley Orgánica para el Desarrollo Económico y Sostenibilidad, que ameritan un análisis más detenido y que esperamos poder compartir con ustedes en un futuro cercano, distinguidos lectores.